La comoditización del mueble es un proceso que se viene fraguando durante las últimas décadas. Este artículo recoge tres evidencias sobre la comoditización del mueble, así como algunos apuntes estratégicos para atenuar la pérdida de valor de los productos del mueble de hogar.

Mi bisabuelo era ebanista. Recuerdo haber encontrado jugando en casa de mis abuelos unas herramientas gastadas con las que me contaron que había tallado él mismo el mueble del comedor de la casa. Cuando mis padres se casaron, también se compraron un mueble enorme que ocupaba toda la pared del comedor. Mis tíos también lo hicieron. En 40 años, mi familia sólo cambió una vez aquel mueble hecho a medida.

En los últimos 20 años, el mueble de hogar ha ido cambiando su importancia en la cesta de compra de los hogares; pasando de ser un bien al que se le otorgaba un valor predominante en las casas a, gradualmente, convertirse en una “commodity”.

El concepto commodity hace referencia a aquellos productos genéricos, básicos y sin apenas diferenciación y/o especialización entre sus distintas variedades destinados a un uso comercial.

En pocas palabras, cuando hablamos de commodities, generalmente nos referimos a productos o marcas que son tan similares en cuanto a precio, apariencia, calidad, o tamaño; que es casi imposible lograr identificar alguna diferencia entre los mismos.

¿Por qué se ha producido este cambio de valor en el mueble de hogar? Podemos señalar tres aspectos: cambios en las preferencias del consumidor; competencia de mercados internacionales y entrada del comercio online en el sector del mueble de hogar.

Cambios en las preferencias del consumidor.

Para la generación baby boomer (nacidos en la postguerra civil hasta finales de los años sesenta); los muebles eran bienes que se compraban “para toda la vida”. Pero para la gente de mi generación, la generación X (nacidos entre 1965 y 1979); no tenía la misma percepción. Y las generaciones que vienen por detrás de la mía —los millennials (nacidos entre 1980 hasta el final del siglo XX), y los centennials (nacidos a principios de siglo); aún menos.

Gradualmente, se vienen produciendo producido cambios sociales en España, tanto en los hogares como en las viviendas que los acogen.

Más hogares, menos personas, por hogar, mayor diversidad. Hemos pasado de un tamaño promedio de los hogares de 3,82 personas por hogar en 1970; a 2,5 personas por hogar en 2019.

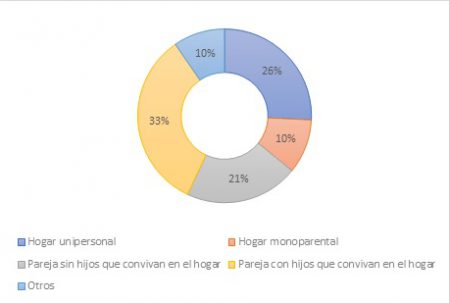

Los hogares que no siguen el patrón clásico de hogar nuclear han crecido, con especial incidencia de los hogares unipersonales, conformando el 26% del total de hogares españoles en 2019.

Así, la imagen tradicional de la familia, como un núcleo compuesto por un matrimonio con varios hijos está dando paso a una diversidad de situaciones que conllevan diferentes formas de habitar las casas.

Hogares según tipología. España. 2019.

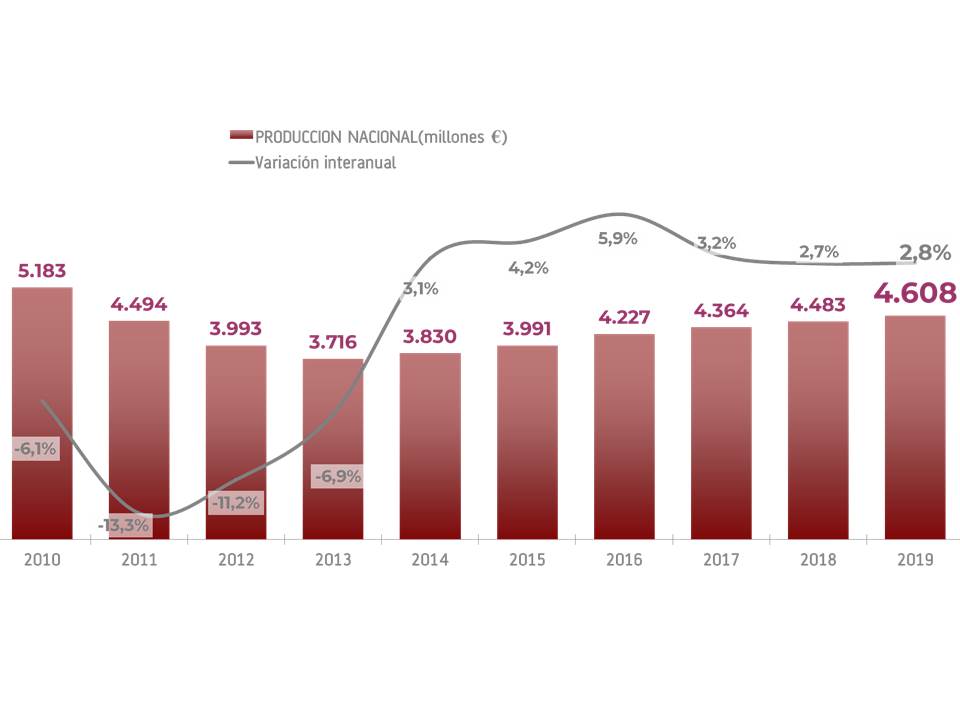

La crisis del 2008 contribuyó también a un cambio en el patrón de decisiones de compra de los hogares; polarizando el mercado (compra low cost vs compra Premium, estrechándose el segmento medio) y priorizando otro tipo de bienes de compra (ocio, viajes, telefonía móvil, etc.) No fue hasta superada la anterior crisis, a mediados de la pasada década, cuando la capacidad de gasto familiar se repuso y las familias volvieron a comprar muebles de manera generalizada; especialmente entre 2015 y 2016.

Evolución de la producción de mobiliario* en España. Periodo 2010-2019. Millones de euros.

FUENTE: Observatorio Español del Mercado del Mueble. AIDIMME.

*Mobiliario de hogar (incluye cocinas, baños y tapizado) y de oficina. No incluye la producción de colchones ni de mobiliario para comercios.

Competencia en mercados internacionales.

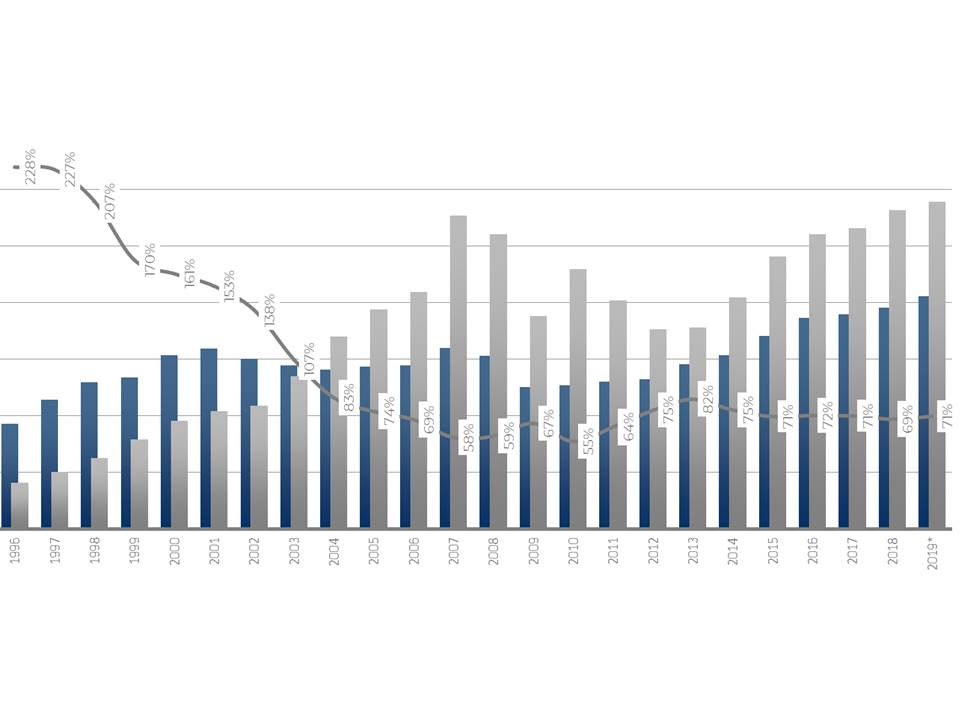

Desde antes la década de los noventa, el saldo del comercio exterior del mobiliario había sido, tradicionalmente, positivo. Pero, una vez entrados en el siglo XXI las importaciones de mobiliario empezaron a crecer, especialmente las procedentes de Asia. Se trataba de un producto con una configuración muy diferente al producido en España: por lo general con un estándar de menor calidad, indistinguibles unos de otros (características de la comoditización del mueble); pero con unos precios mucho más baratos que los de fabricación doméstica. Este boom importador se tradujo en una caída de la tasa de cobertura, y así, desde 2004, el valor de las importaciones superó al de las exportaciones.

Evolución de la tasa de cobertura del comercio exterior de mobiliario en España. Periodo 1996-2019*.

FUENTE: Elaboración AIDIMME a partir de datos del ICEX.

*Códigos TARIC: 9401 (asientos con exclusión de la partida 9402) y 9403 (los demás muebles y sus partes).

Adicionalmente, como consecuencia de la crisis de 2008; muchas de las empresas de mobiliario tuvieron que variar sus estrategias de venta. Una de las vías de supervivencia pasó por mirar al exterior: de estar centradas en el mercado doméstico se embarcaron en la internacionalización.

La entrada de múltiples empresas del sector mobiliario en mercados internacionales alivió parcialmente la falta de consumo interno; pero también la competencia y la comoditización del mueble importado impulsó la necesidad de mejorar la competitividad de las empresas por diversas vías: control de costes, cadenas de suministro globales, mejora de la productividad y, sobre todo, la reducción de los márgenes.

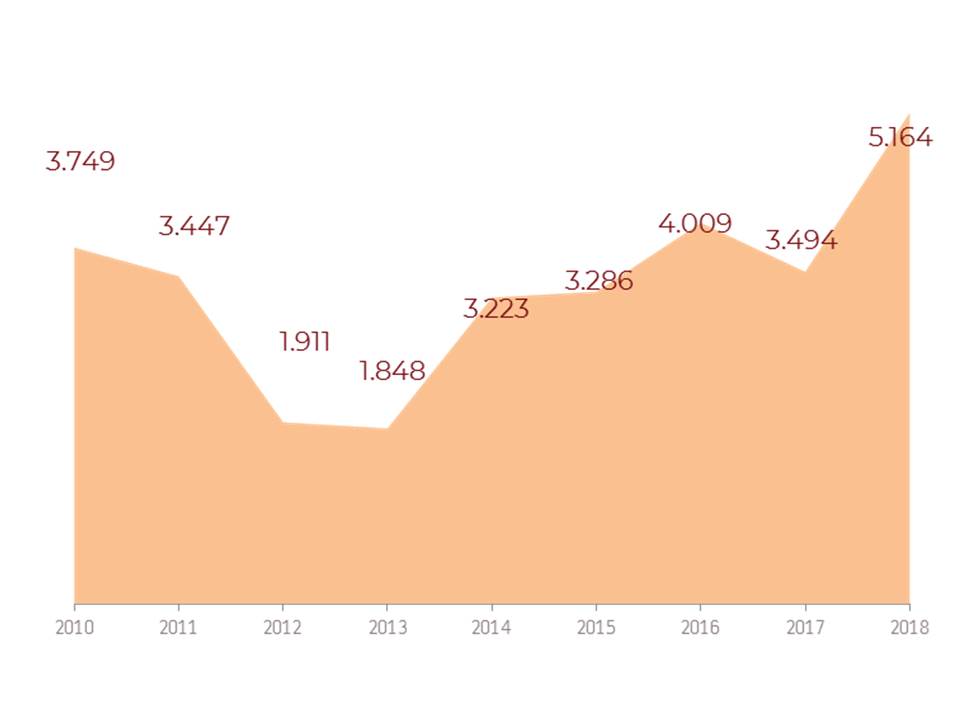

Tal y como podemos observar en el siguiente gráfico, la producción de dormitorios de madera en España sufrió una caída entre 2010 y 2014, pasando de los 3,7 millones de unidades producidas a 1,8 millones; aumentando progresivamente hasta alcanzar los 5,1 millones de unidades de nuevo en 2018.

Evolución de la producción de muebles para dormitorio de madera en España. Período 2010- 2018. Miles de unidades.

FUENTE: Observatorio Español del Mercado del Mueble. AIDIMME.

* El segmento de hogar incluye mobiliario de salón-comedor, dormitorio, exterior, mueble juvenil e infantil.

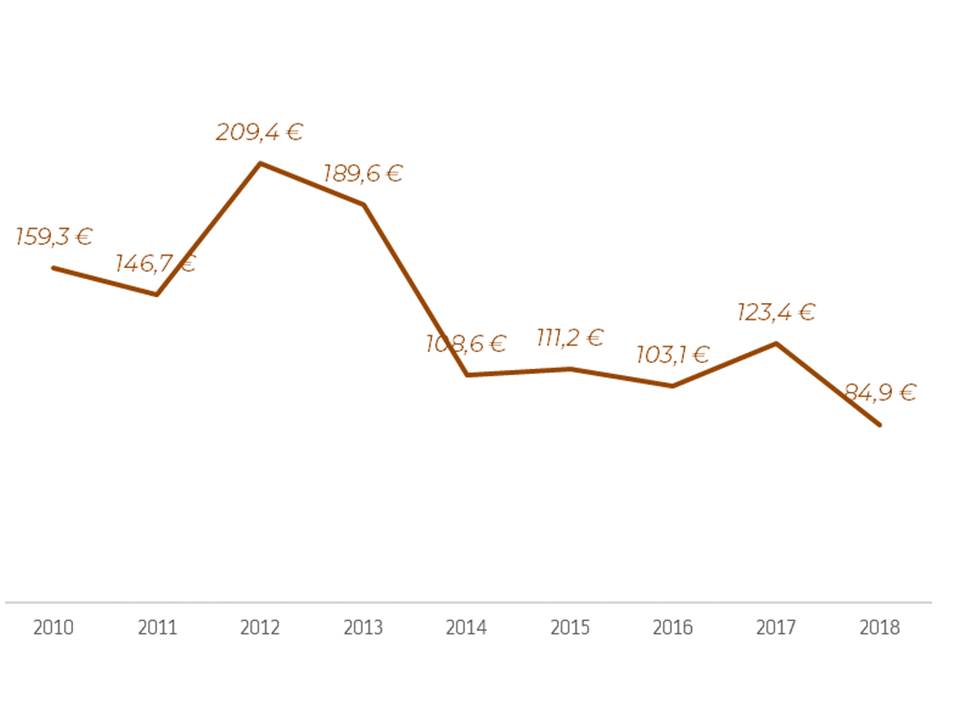

Sin embargo, el valor unitario de venta de los dormitorios no se recuperó como lo hizo la producción, sino que fue disminuyendo paulatinamente; pasando de un valor máximo de 209 euros por unidad en 2012 a los 85 euros en 2018; una caída del 60% en seis años.

Valor unitario de la producción de muebles para dormitorio de madera en España. Período 2010- 2018. Euros.

FUENTE: Observatorio Español del Mercado del Mueble. AIDIMME.

* El segmento de hogar incluye mobiliario de salón-comedor, dormitorio, exterior, mueble juvenil e infantil.

Operar con márgenes cada vez menores supone navegar por un río con un afluente cada vez menor. Para aumentar el caudal de negocio, una estrategia comúnmente empleada pasa por hacerse más grande, para así aumentar la rotación y poder seguir operando con márgenes reducidos. Otra vía posible es el endeudamiento, aunque la presión de la deuda puede hacer que la viabilidad de la empresa llegue a su límite.

Además, la bajada de la rentabilidad se agudiza cuanto menor es el tamaño de la empresa: para las empresas fabricantes de muebles entre 0 y 9 empleados (que suponen el 90% del total del sector); el ratio de rentabilidad económica era del 1,5% en 2017; mientras que la rentabilidad de las pequeñas y medianas empresas se situaban por encima del 6%; y las grandes empresas tenían una rentabilidad económica del 8,1%.

Ratio de rentabilidad económica por tamaño empresarial. CNAE-2009: 31. Fabricación de muebles. 2017. (Fuente: elaborado por AIDIMME a partir de muestras sectoriales)

| RATIO | Empresas micro: 0-9 trabajadores | Pequeñas: 10-49 trabajadores | Medianas: 50-199 trabajadores | Grandes: más de 200 trabajadores |

| Rentabilidad económica (%) (Resultado antes de impuestos / Activo) | 1,49% | 6,95% | 6,69% | 8,14% |

Auge del comercio online.

El proceso de constante reducción de márgenes se está viendo agudizado por el crecimiento de las ventas por internet, junto con otros canales low cost (outlets, plataformas P2P…), que presionan los precios a la baja; agudizando el proceso de comoditización del mueble.

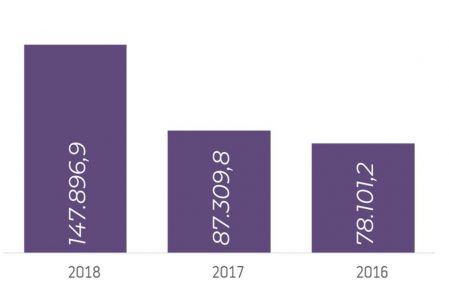

En el sector de mueble de hogar, el gasto por internet supone el 3% del gasto total en 2018; aunque el crecimiento del comercio online es exponencial durante los últimos tres años. Como indicador del recorrido al alza que queda en España, en Alemania y Francia se estima que la compra online de muebles se acercará al 15% en 2020.

Gasto por compras a través de internet: Muebles y accesorios, alfombras y otros revestimientos de suelo. Miles de euros. Periodo 2016 – 2018.

FUENTE: Elaboración propia a partir de encuesta de presupuestos familiares, INE

La presión a las industrias que trabajan con márgenes reducidos es un fenómeno que se viene produciendo en otros sectores, como por ejemplo el sector turístico. José María O’Kean, catedrático de Economía Aplicada, nos contaba durante el Congreso Hábitat 2019, organizado por AIDIMME; el caso de la empresa turística Thomas Cook.

Una estrategia urgente: romper con la tendencia de la comoditización

Romper con la tendencia de la comoditización del mueble de hogar y su cambio y generar valor adicional es necesario para las empresas del sector del mobiliario.

Esta generación de valor pasa, entre otras medidas, por la mejora de las estrategias multicanal: desarrollar el Front – End para el cliente y la estrategia o2o; buscando las sinergias entre los canales off-line y on-line. La estrategia o2o permite abordar a los consumidores, que hoy en día cada vez están más en el canal online y menos en las tiendas físicas. El front-end, por su parte, es la interfaz online que permite a los clientes interactuar con nuestros productos (hacer búsquedas, conocer sus características, hacer listas de interés, ordenar pedidos, resolver dudas, etc.) de una manera eficaz, transparente y sencilla para el cliente.

A este respecto, Eduard Vandellós ofreció una conferencia explicando la potencialidad de la estrategia o2o en la edición 2019 del Congreso Hábitat, que puede consultarse desde el siguiente enlace.

Si desea más información, contacte con Estrategias Hábitat

Impactos: 670